Publié le 02.09.2021 par CHRIS

On a tous, de temps en temps, des angoisses sur nos placements financiers : sont-ils plus sécurisés à la banque ou chez l'assureur? ritchee vous donne les réponses

Disons-le tout de suite le scénario de perte total de son argent en cas de faillite a été réduit fortement par les régulateurs depuis la dernière crise de 2008.

On distingue 3 types de garanties :

Les fonds garantis

Le fonds EURO constitue le support d'épargne sécurisé de l'assurance vie. Le capital est garanti par l'assureur, mais attention cette garantie ne prend en général pas en compte les frais de gestion.

Les rendements du fonds EURO sont devenus très faibles en France selon la Fédération Française de l'Assurance (FFA). Le rendement net de frais moyen en 2020 s'est établi à 1.50% soit 0.5% net de l'inflation. C'est l'une des raisons pour lesquelles les assureurs limitent à un faible pourcentage le fonds EURO.

Dans les placements garantis on retrouve aussi les Livret A, LDD, S et LEP, qui sont garantis eux par l’État dans la limite de 100 000 €.

La garantie bancaire de vos dépôts

Par son action, le fonds de garantie des dépôts et de résolution (FGDR) vous protège en cas de faillite bancaire à hauteur de 100 000€ par déposant. Ce que l'on sait moins c'est que cette garantie peut aller jusqu'à 500 000 € en cas de dépôt exceptionnel et temporaire (une vente immobilière par exemple).

La garantie pour les placements d'Assurance Vie :

En cas de défaillance de votre assureur ET dans l'hypothèse où le contrat ne pourrait être transféré, cette garantie vous octroie 70 000€ à 90 000€ via le Fonds de Garantie des Assurances de Personnes (FGAP).

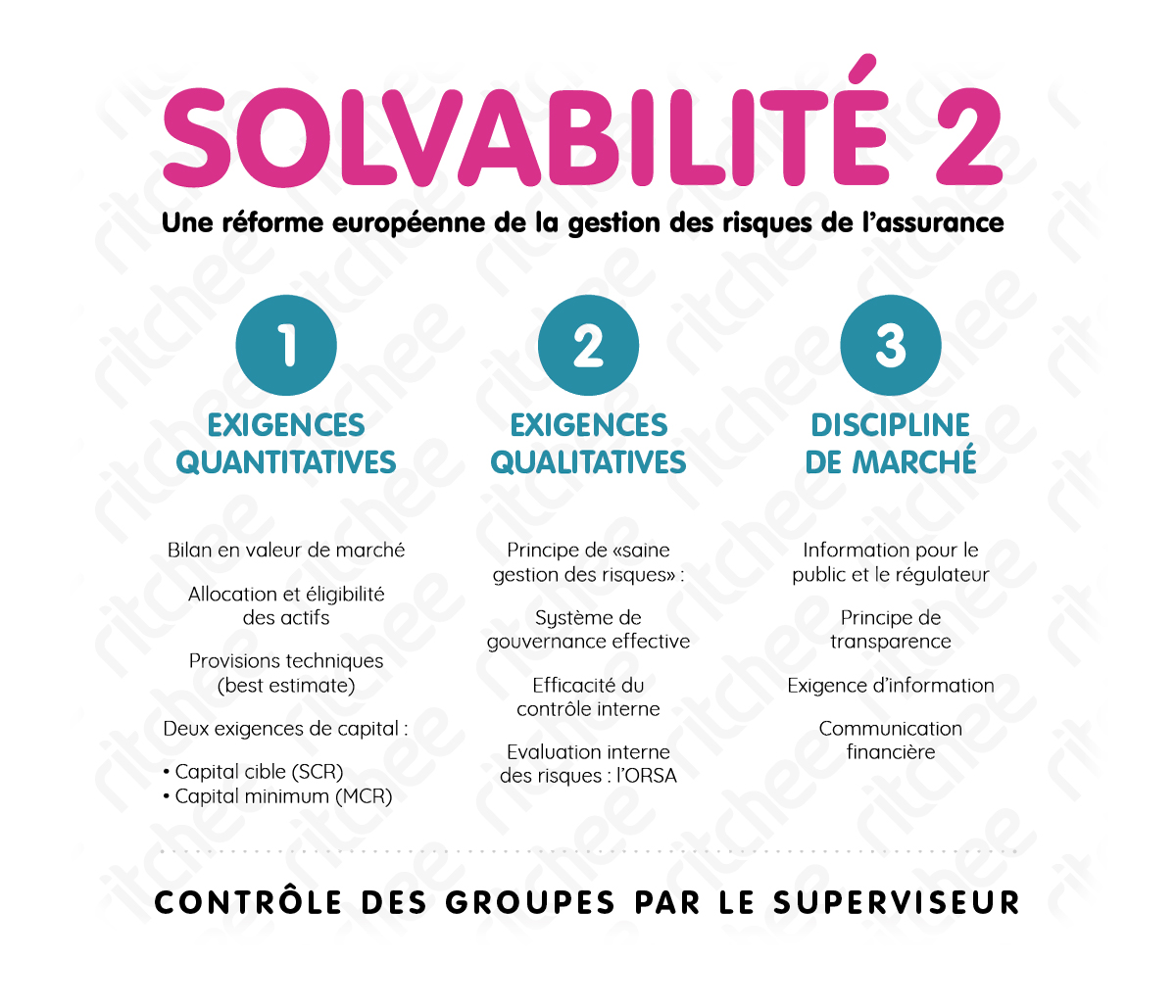

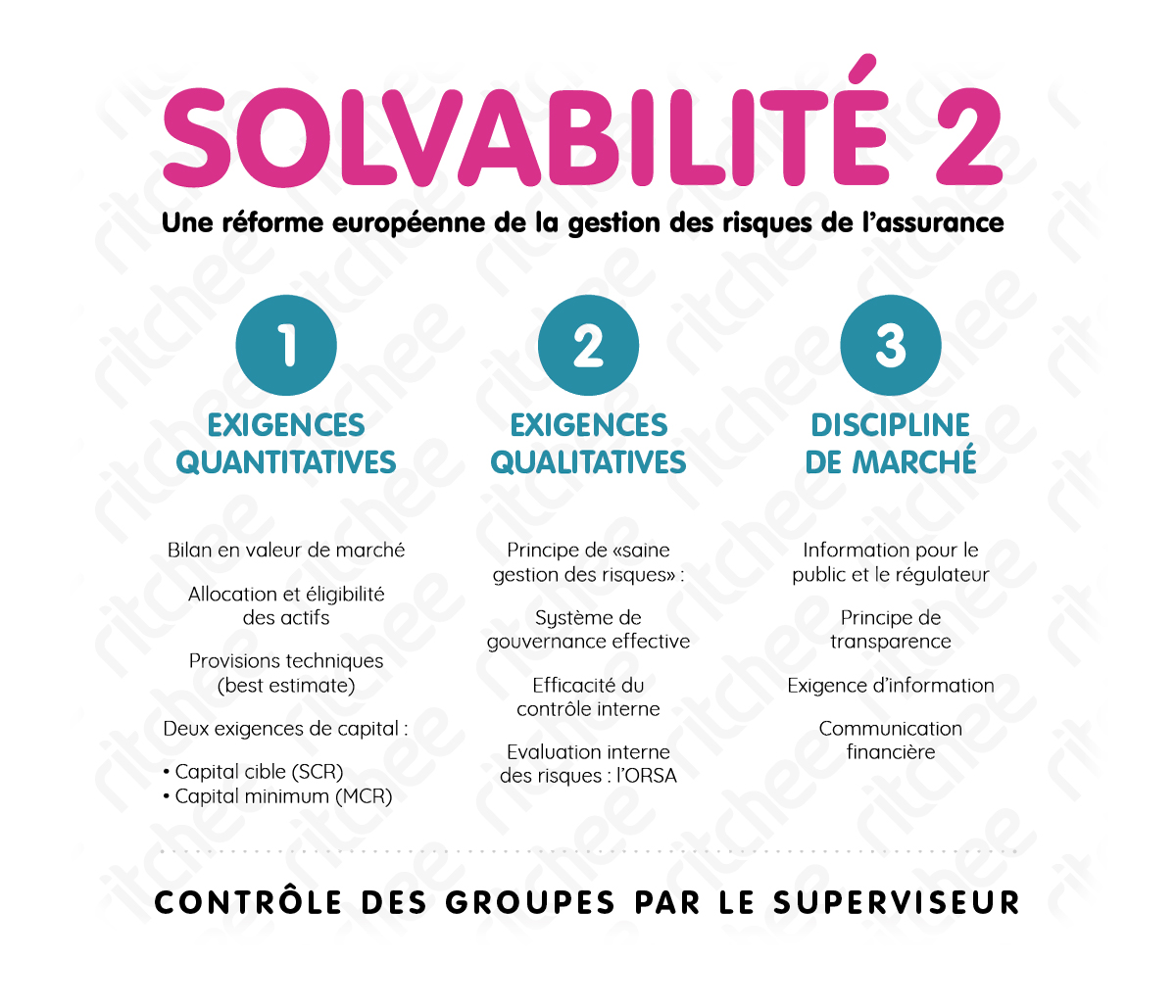

Les normes de solvabilité imposées aux Banques (« Bâle 2 ») et aux assureurs (« Solvabilité 2 ») depuis la crise de 2008 sont telles que le risque d'une telle situation est devenu peu probable.

Pour aller plus loin

Les normes « Bâle 2 » reposent sur 3 piliers :

- une exigence minimale de fonds propres,

- une procédure de surveillance prudentielle bancaires

- des règles de transparence financière.

« Solvabilité 2 » s'aligne sur la réglementation bancaire de « Bâle 2 » avec:

- des provisions suffisantes,

- un capital de solvabilité requis contrôlé en continu.

💡 Bon à savoir : si votre courtier ou votre banque fait faillite il n'y aura aucun impact sur votre assurance vie qui est détenue dans les comptes de l'assureur.

Vous avez une question ? Ecrivez-nous directement !

Helena Lopes

Helena Lopes