Publié le 20.09.2020 par THIERRY

Lorsque l'on démarre dans la vie on se demande, dès ses premières économies, où investir afin que ce soit pertinent ? La réponse est sans hésiter l'Assurance-vie !

L'argent qui dort en banque ou "la triple peine" pour l'épargnant

En effet, conserver ses actifs en banque est sans doute la pire décision à prendre. Disons-le tout de suite, il faut conserver de quoi assumer ses dépenses hebdomadaires, nous conseillons chez ritchee de garder l'équivalent d'un mois de dépenses par avance : c'est la base de ce que nous appelons votre épargne de précaution. Sinon, voilà ce qu'il se passe en banque, à savoir " la triple peine":

- Pas de rentabilité (le Livret A rapporte 0.75%...),

- Les montants en banque rentrent dans l'assiette du calcul de la succession (au-delà de 15 932 €, la taxation est à minima de 20% pour vos héritiers),

- Les intérêts peuvent être lourdement fiscalisés (30% pour les PEL ouverts chaque année depuis le 1er janvier 2018 et de même pour ceux de plus de 12 ans ouverts avant 2018) - Le PEL "nouvelle génération" ne rapporte donc plus en net que 0,70%.

Apprenez donc dès le départ à ne pas laisser votre argent "trainer" sur vos comptes bancaires. Le premier et meilleur placement à envisager repose sur l'assurance vie et nous allons en faire la démonstration d'autant qu'il existe de multiples enveloppes d'Assurance-vie. Chez ritchee, nous sommes courtiers avec une expérience de plusieurs années et ce recul nous a emmené à la réflexion suivante :

- Il faut privilégier l'Assurance-vie multisupports (celles où on peut choisir les supports de son épargne : fonds euros, actions ou immobilier)

- Cependant, les assurances-vie distribuées par les banques ne brillent pas parmi les meilleures, et surtout ne sont pas suivies correctement.

Chez ritchee, nous choisissons l'assurance vie en fonction de votre profil et vous avez accès au suivi de votre investissement sur un compte en ligne sécurisé.

Qu'est-ce que l'assurance vie ?

À juste titre, c'est le placement préféré des français, on se doute donc que l'enveloppe fiscale doit être intéressante mais pas que ... Elle est également présentée comme le couteau suisse de l'investissement, à la fois dédiée à l'épargne, à la prévoyance et à l'optimisation de la fiscalité. L'Assurance-vie répond au triangle d'or de vos besoins.

Prenons chaque point en détail :

La disponibilité

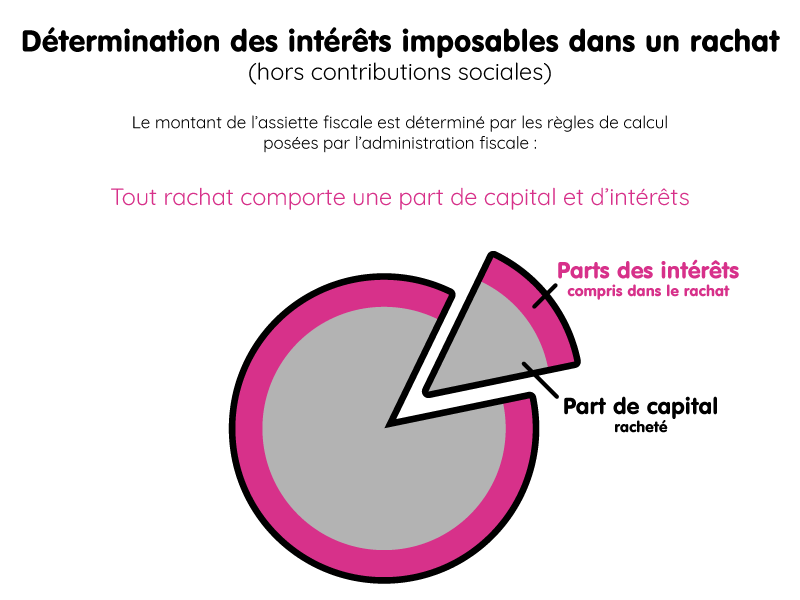

Le banquier vous aura sans doute dit que l'assurance vie est bloqué pendant 8 ans... C'est bien-sûr faux! Votre épargne est toujours disponible, vous pouvez ordonner des rachats partiels ou totaux à votre convenance. L'idée reçue liée à cette période de 8 ans vient du fait qu'il s'agit du moment où la fiscalité est la plus intéressante.

La sécurité

Selon le profil que vous aurez établi, vos conseillers chez ritchee pourront vous proposer la meilleure allocation entre risque et rentabilité. Seuls les fonds euros sont à capital garantis.

La rentabilité

Evidemment, la rentabilité dépendra du risque que vous êtes prêts à prendre : une étude sur le sujet en fonction de votre profil de risque par votre expert ritchee sera indispensable. Les supports en immobilier restent pour nous un bon compromis puisqu'ils sont en partie décorrélés des marchés boursiers. D'ailleurs, la rentabilité est liée aux loyers plus qu'aux marchés financiers. La durée de votre investissement est également tout aussi importante que le risque que vous êtes prêt à prendre.

La fiscalité

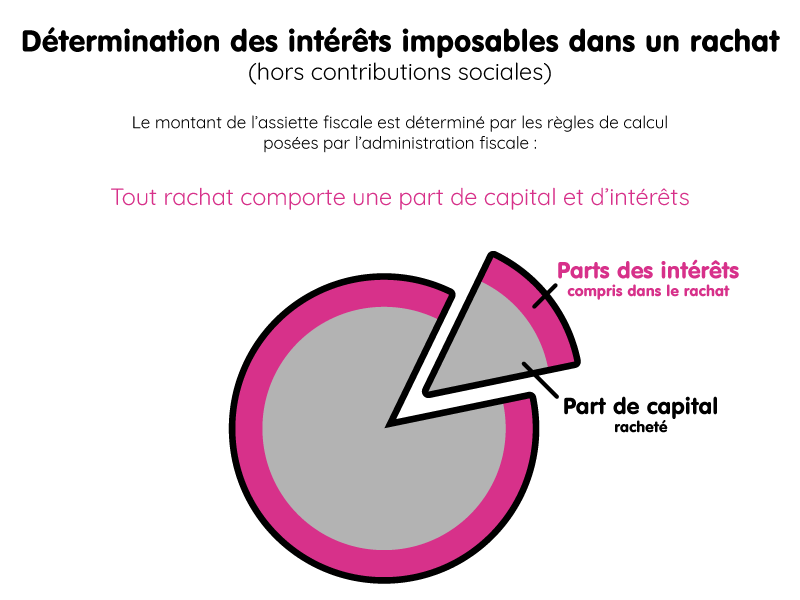

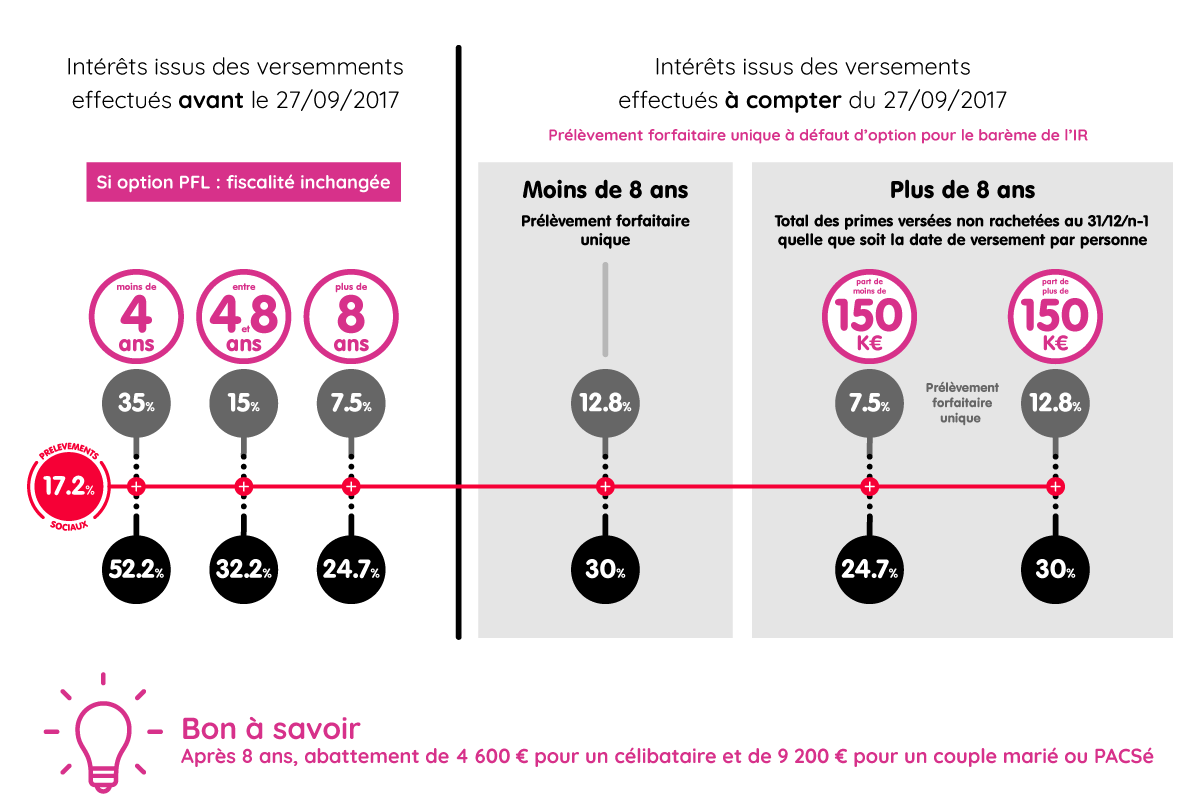

C'est sans doute le levier le plus intéressant dans ce triangle : on distingue 2 voies d'optimisation fiscale :

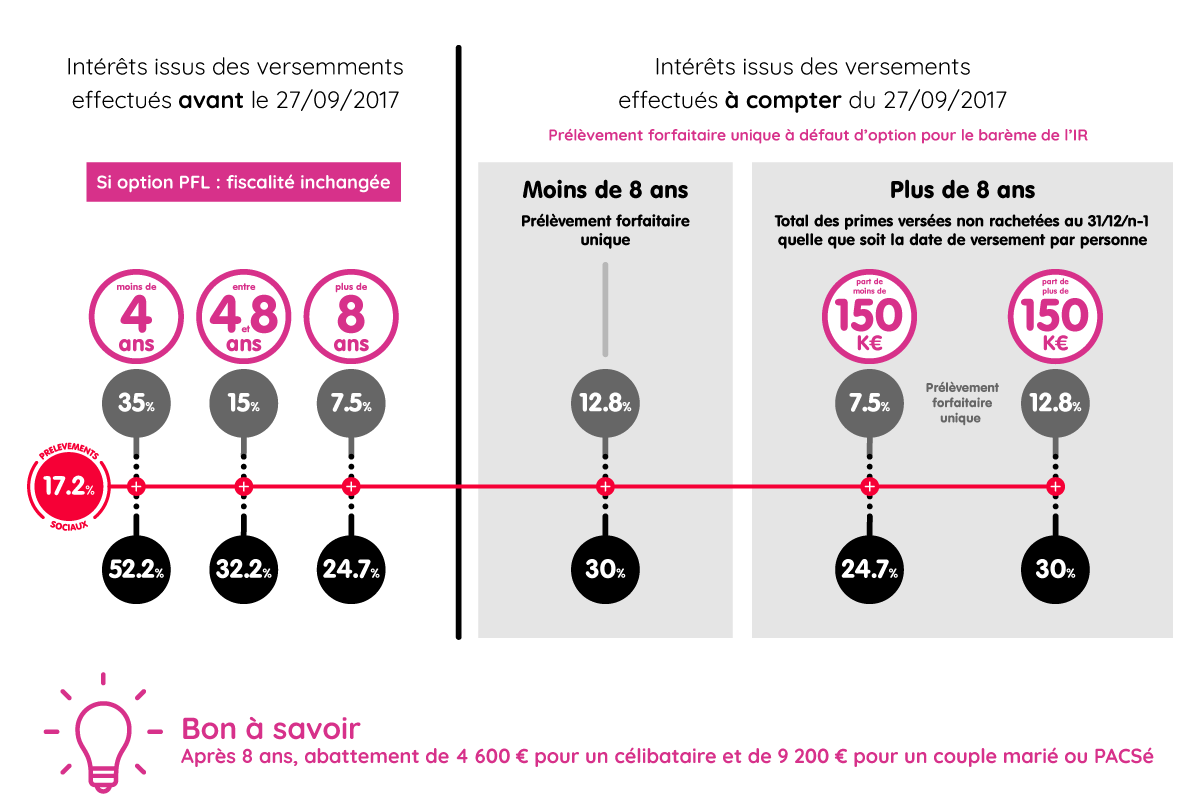

Une fiscalité avantageuse en cas de rachat : les produits sont taxés au barème progressif de l’impôt sur le revenu ou, sur option, au prélèvement forfaitaire libératoire. Après 8 ans, on bénéficie d'exonération de 4 600 € pour un célibataire et de 9200 € pour un couple marié ou PACSé.

À partir de 20 000 € de placement, on peut trouver chez ritchee des assurances-vie sans fiscalité pour les 8 premières années : les intérêts ne sont alors pas disponibles pendant la période.

Une fiscalité avantageuse en cas de décès : un régime favorable peut se mettre en place, ainsi que la législation le permet (par hypothèse, le bénéficiaire est un résident fiscal français)

Pour une épargne réalisée avant 70 ans chaque bénéficiaire est exonéré sur les 152 500 premiers euros. Le tableau ci-dessous présente le traitement fiscal en cas de décès des capitaux détenus au sein de l’enveloppe Assurance-vie.

Conjoint, PACSé ou, sous conditions, frères et soeurs

| Date de souscription |

Primes versées avant le 13 octobre 1998 |

Primes versées après le 13 octobre 1998 |

| Avant 70 ans |

Après 70 ans |

Avant 70 ans |

Après 70 ans |

| Quelle que soit la date de souscription du contrat |

Exonération totale des capitaux transmis |

Autres bénéficiaires

| Date de souscription |

Primes versées avant le 13 octobre 1998 |

Primes versées après le 13 octobre 1998 |

| Avant 70 ans |

Après 70 ans |

Avant 70 ans |

Après 70 ans |

| Contrat souscrit avant le 20/11/1991 |

Exonération totale des capitaux transmis |

Taxation de la part des capitaux décès revenant à chaque bénéficiaire après un abbatement de 152 000€ :

- 20% jusqu'à 700 000€

- 31.25% au-delà de 700 000€

|

| Contrat souscrit après le 20/11/1991 |

Exonération totale des capitaux transmis |

Imposition des primes versées, au-delà d'un abatement de 30 500€ répartis entre tous les bénéficiaires. Les produits sont exonérés. |

Article 990-I du CGI

Taxation de la part des capitaux décès revenant à chaque bénéficiaire après un abbatement de 152 000€ :

- 20% jusqu'à 700 000€

- 31.25% au-delà de 700 000€

|

Article 757-B du CGI

Imposition des primes versées, au-delà d'un abatement de 30 500€ répartis entre tous les bénéficiaires. Les produits sont exonérés.

|

En résumé :

- Générez votre scoring et votre profil de risque gratuitement avec ritchee

- Ne tardez pas à ouvrir dès maintenant une assurance-vie pour anticiper les avantages fiscaux.

Il faut "prendre date", c’est à dire ouvrir une assurance-vie dès que possible afin de pouvoir arriver au plus vite aux 8 ans pour une fiscalité avantageuse.

Vous avez une question ? Ecrivez-nous directement !

Chris Benson

Chris Benson